Xの方ではポスト済みですが、我、またS株高配当株投資を始めました。

出戻りしてお恥ずかしいですが、やっぱね配当金という収入が欲しいのと昨年まで買っていた銘柄は、ほとんどインフルエンサー様が推奨する銘柄で自分で調べたものが少なかったので、今回は最初から自分の欲望のまま選定してみました

購入する高配当銘柄の5つの基準

高配当銘柄を選ぶにあたって次の5つの基準で選定しました。

- 2010年から減配していないこと

- 10銘柄前後で配当利回りが平均4%になること

- 配当性向50%以下(一部例外あり)

- 有利子負債率50%以下(一部例外あり)

- 自己資本比率50%以上(一部例外あり)

3番目以降は例外ありって。早速守られていなくて草

それほど厳しい条件っつーことで許してちょ

いやね。マネックス証券さんのマネックス銘柄スカウターや各証券会社のスクリーニングで3から5で検索すると、30銘柄以上は出てくるんですよ。

ただ、2010年から減配してないこと・10銘柄前後で配当利回りが平均4%になること。この2つが厳しいです。

高配当で人気のJTは減配してますし、減配していないKDDIや三菱HCキャピタルを組み入れると株高で4%を割っちゃうので、3番目以降はちょっと甘めにしました。

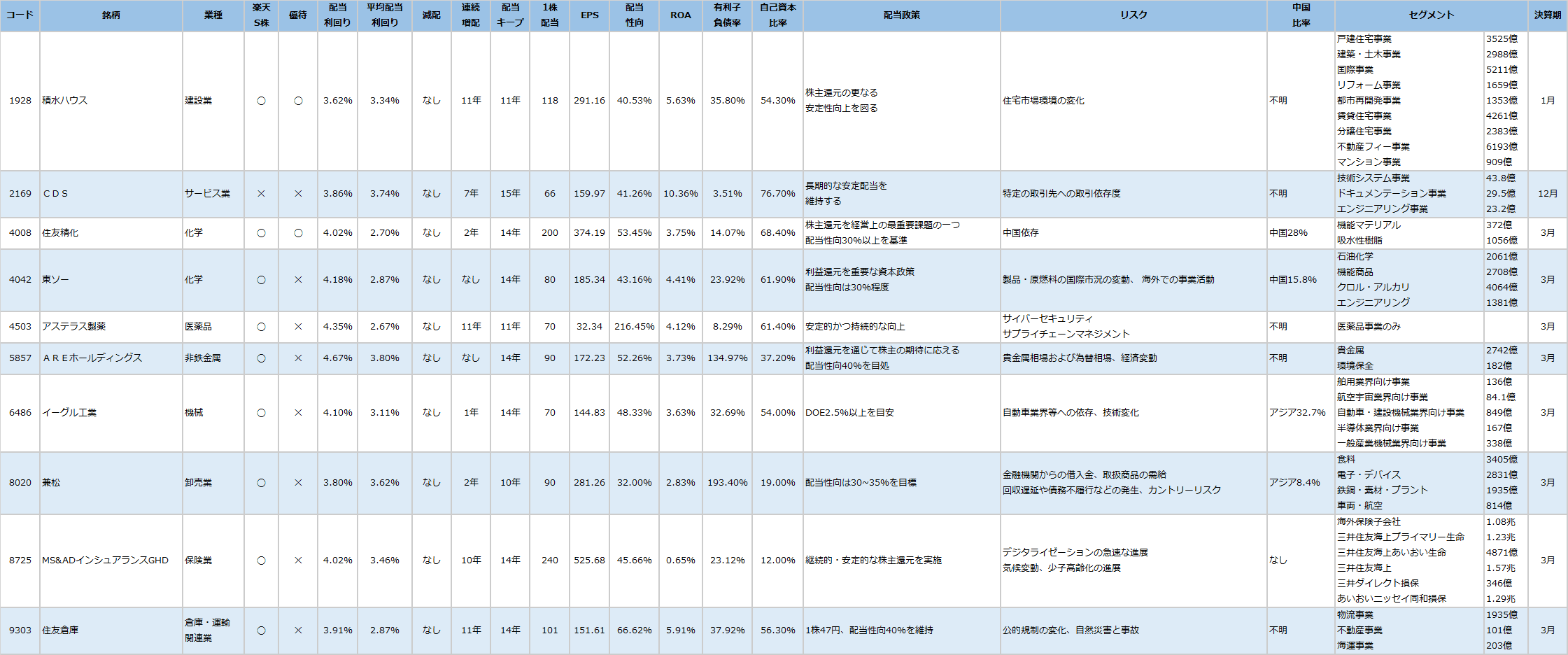

購入した配当10銘柄

それでは、高配当基準で購入した銘柄を公開します。

| コード | 銘柄名 | 業種 | 配当利回り | 購入数 |

|---|---|---|---|---|

| 1928 | 積水ハウス | 建設業 | 3.62% | 10株 |

| 2169 | CDS | サービス業 | 3.86% | 20株 |

| 4008 | 住友精化 | 化学 | 4.02% | 10株 |

| 4042 | 東ソー | 化学 | 4.18% | 20株 |

| 4503 | アステラス製薬 | 医薬品 | 4.35% | 20株 |

| 5857 | AREホールディングス | 非鉄金属 | 4.67% | 20株 |

| 6486 | イーグル工業 | 機械 | 4.1% | 20株 |

| 8020 | 兼松 | 卸売業 | 3.8% | 10株 |

| 8725 | MS&ADインシュアランスGHD | 保険業 | 4.02% | 10株 |

| 9303 | 住友倉庫 | 倉庫・運輸関連業 | 3.91% | 10株 |

購入日前日までの配当利回りは税引前で4.05%となるので、ブログのタイトルに偽りなしです!

ただ、Xでもつぶやきましたが、MS&ADインシュアランスGHDの決算内容がめちゃくちゃ良くて、配当利回りが4.02%から3%前半まで急落してしまいました笑

高配当だったのに……。

そのため、今から買っても平均利回り4%になりません。ごめんなさい!

銘柄を選んだ詳細

この10銘柄を選んだ詳細の基準表は次のとおりです。

※クリックすると大きく表示されます。

ヘッダーの項目について少し説明を行います。

| 項目 | 説明 |

|---|---|

| 楽天S株 | これは楽天証券のS株購入が可能かどうかです。 CDSが買えませんでしたので、SBI証券で買うことにしました。 |

| 平均配当利回り | 2010年以降、配当が出た年からの平均配当利回りです。 現在の配当利回りと比べて、差が激しいと何かあると見ています。 |

| 連続増配 | 直近で何年間、増配していたかを集計しました。 例えば2020年に10円、2021年に15円、2022年に20円、2023年に30円 と増配していれば、連続増配3年としています。 |

| 配当キープ | 2010年以降、配当が出た年から配当金を減配しなかった期間を集計しました。 例えば2015年からずっと配当金が20円だった場合、 配当キープは8年としています。 |

| 配当政策 | 企業が公表している配当政策で気になった点をピックアップしました。 |

| リスク | 企業が公表しているリスクで気になった点をピックアップしました。 |

| 中国リスク | 企業が公表しているセグメントのうち中国売上の比率です。 アジアは中国が含まれている場合の比率です。 |

| セグメント | 2023年のセグメント別の売上です。 |

購入する高配当銘柄の5つの基準だけではなく、配当政策やリスク、セグメント別の売上なども考慮しておりますが、結果として10銘柄しか残りませんでした。

もっと残ってもいいはずなので、まだありますぜ!という情報がありましたら教えてください。

この銘柄構成の問題点

ただ、この10銘柄。とんでもない欠点があります。

それは、景気敏感株に偏りすぎている点です。

業種が建設、サービス、化学、非鉄金属、機械、卸売、倉庫・運輸関連で8割が景気に左右されちゃいます。

ディフェンシブ銘柄の代表格は医薬品くらいで、保険はちょっと微妙です。

なので、景気が悪くなったらおそらく減配もあり得ると思っています。

特に建設とか機械とか減配するだろうなぁ。

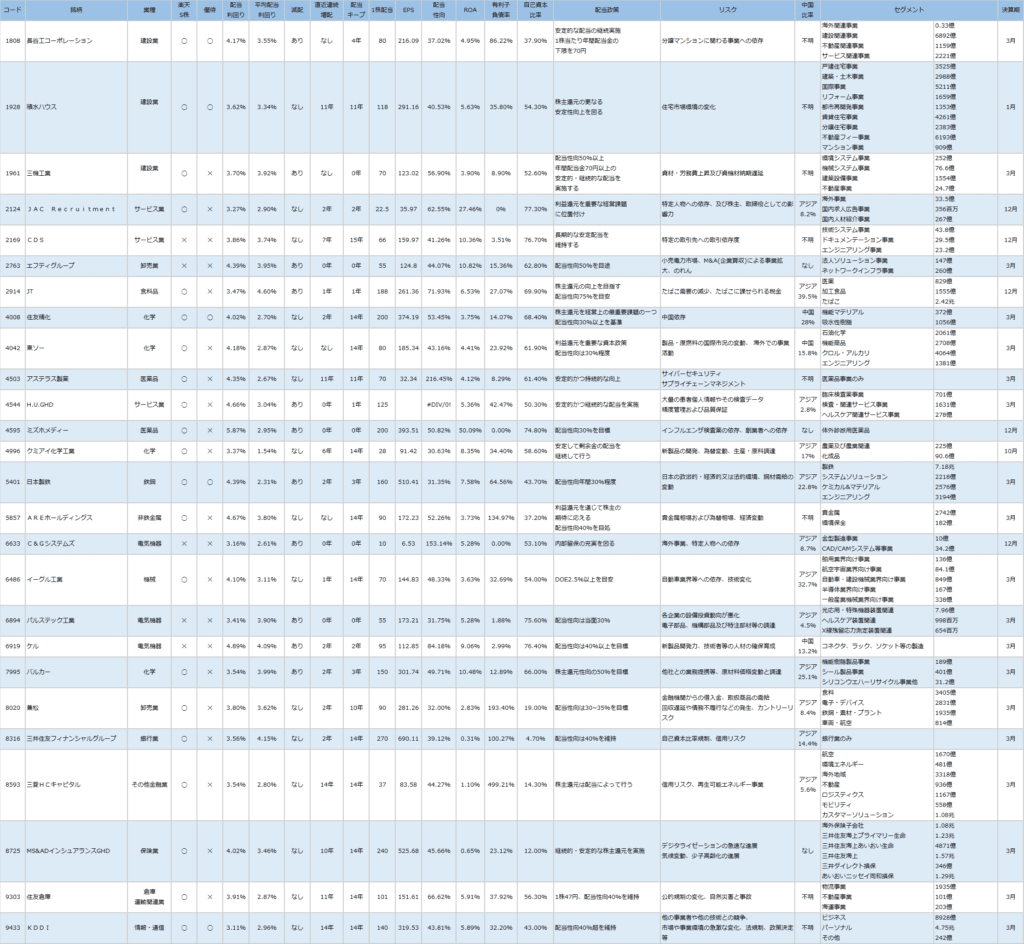

他の候補銘柄

今回は投資対象としませんでしたが、候補に上がった銘柄一覧です。

※画像をクリックすると大きく表示されます。

配当政策やリスクを見ると、各企業でそれぞれいろんな考え方があります。

投資銘柄を選定する時は、どうしても数字を追ってしまいますがIRの内容をよく見てみると、企業の理念が見えてきて面白いです。

個別銘柄投資は最初からやり直しの形になりましたが、一旦、自分の投資スタイルを見直すいいきっかけになったと思います。

コメント